2012年台湾金融形势与金融政策

2012年初以来,在欧债危机、美国经济复苏乏力等因素影响下,台湾经济持续下行,代表经济低迷的蓝色景气对策信号出现“十连蓝”,超过国际金融危机时期。经济增速上半年仅为0.11%,第2季更出现了负增长,在“亚洲四小龙”中表现最差。台湾“主计处”连续9次下调全年GDP增长率预估值,目标由年初的“保4%”下调到1.05%左右。在整体经济形势低迷的背景下,台湾金融保持低位运行,货币供应量和存贷款的增长速度总体放慢,金融市场交易不活跃,股指出现较大跌幅后低位盘整。台湾当局提出推动“两岸特色金融业务”,大力加强两岸金融合作。在两岸的共同努力下,两岸货币清算机制于年内初步建立,标志着两岸金融合作取得有里程碑意义的重要进展,两岸货币合作步入新的发展阶段,也将为促进两岸投资贸易便利化、推动两岸经济关系深入发展发挥积极作用。

一、金融运行基本情况

(一) 货币信贷

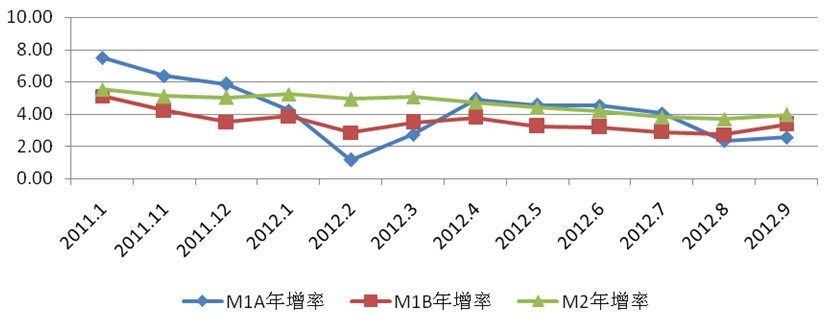

1.货币供应量的增长率总体趋降。受经济形势影响,2012年1-9月台湾货币供应量增长率较2011年有较大幅度回落,M1的增长率降幅更为明显。其中M1A增长率延续了2011年第四季度以来的回落趋势,2012年2月增长率仅为1.16%,之后有所回升,但4月起又从4.89%一直下降至9月的2.54%,1-9月平均年增率为3.45%,不足2011年平均增长率(8.08%)一半水平。M1B前3季年增率为3.26%,仅为2011年平均年增率的一半。M2的年增率也呈现逐步下滑趋势,由1月的5.22%逐步下滑至9月的3.96%,1-9月平均年增率仅为4.44%。显示台湾货币数量增速已降至国际金融危机以来的最低点,主要原因是在欧债危机与证券交易所得税等多种不确定因素背景下,岛内投资趋缓以及资本市场交易清淡,造成增长速度下降。

表1 货币供给量各月统计

2012年1-9月 M2年增率为4.44%,M1A年增率为3.45%,M1B年增率为3.26%。

数据来源:台湾“中央银行”金融统计月报;台湾“经济部”“国内外经济形势分析”

图1 台湾月日平均货币供应年增长率变动趋势

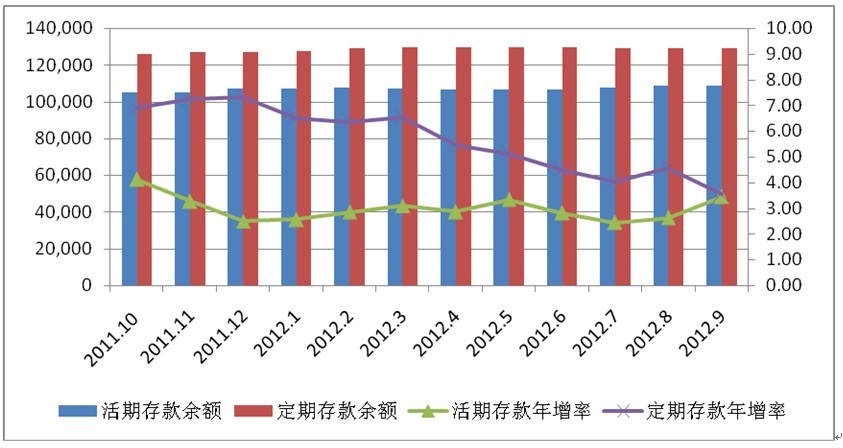

2.金融机构存款增速先升后降,定期存款增速幅度下降明显。台湾金融机构存款年增率由2011年12月的4.18%小幅度上升至2012年3月的4.70%,其后逐步下降至9月的3.18%最低值。不同类别的存款皆出现正增长,但增长幅度差异较为明显。其中活期存款增速较为稳定,一直维持在3%左右,占存款总额的比重由1月的32.89%小幅上升至9月的33.18%;定期存款年增率则出现明显下滑趋势,年增率由1月的6.5%逐步下降至9月的3.53%,占存款总额的比重则先升后降最后略有回升,由1月的39.25%小幅增加到9月的39.35%。

表2 台湾金融机构存款情况

单位:新台币亿元 %

说明:表中“活期存款”和“定期存款”主要是指企业及个人存款

数据来源:台湾“中央银行”,金融统计月报

图2 台湾金融机构活定期存款情况

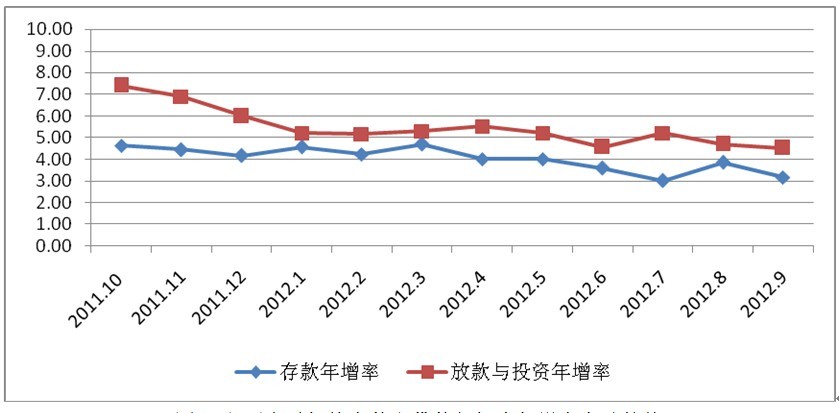

3.金融机构贷款与投资增速下降,证券投资年增率大幅上扬。2012年1-9月台湾金融机构贷款与投资余额依旧保持正增长态势,贷款与投资余额由1月的243944新台币亿元增加到9月的250140亿元,但年增率呈下降趋势,主要是经济形势不佳所致。其中贷款量相对平稳,年增率由1月的4.53%逐步下降至9月的2.38%;而证券投资每月平均年增率却呈现大幅上扬趋势,由1月的9.86%逐步上升至9月的19.00%。存贷款年增率差距在7月间达到最大,其它时间都维持在2%以内。

表3 台湾金融机构贷款与投资情况

单位:新台币亿元 %

数据来源:台湾“中央银行”金融统计月报

图3 主要金融机构存款和贷款与投资年增率变动趋势

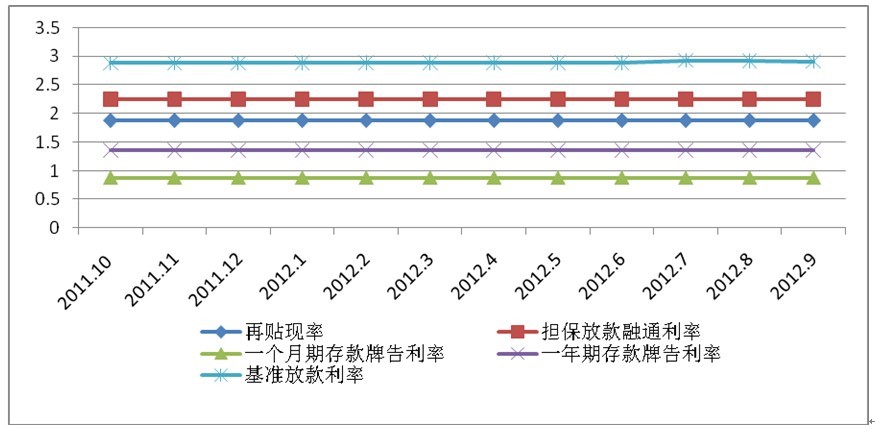

4.银行业利率保持稳定。再贴现率、担保贷款融通利率一直维持在2011年的平均水平上,分别为1.875%和2.25%。以台湾银行、合作金库银行、第一商业银行、华南商业银行和彰化银行五大行库为例,一个月期存款牌告利率和一年期存款牌告利率也分别保持了稳定水平,分别为0.88%和1.36%,基准贷款利率则有所上调,2012年1月略有上调,7月再上调至2.927%,9月回调至2.915%。

表4 台湾“央行”和银行业利率水平表

单位: %

数据来源:台湾“中央银行”金融统计月报

图4 台湾“央行”和银行业利率水平变动趋势

(二) 金融市场

1.货币市场

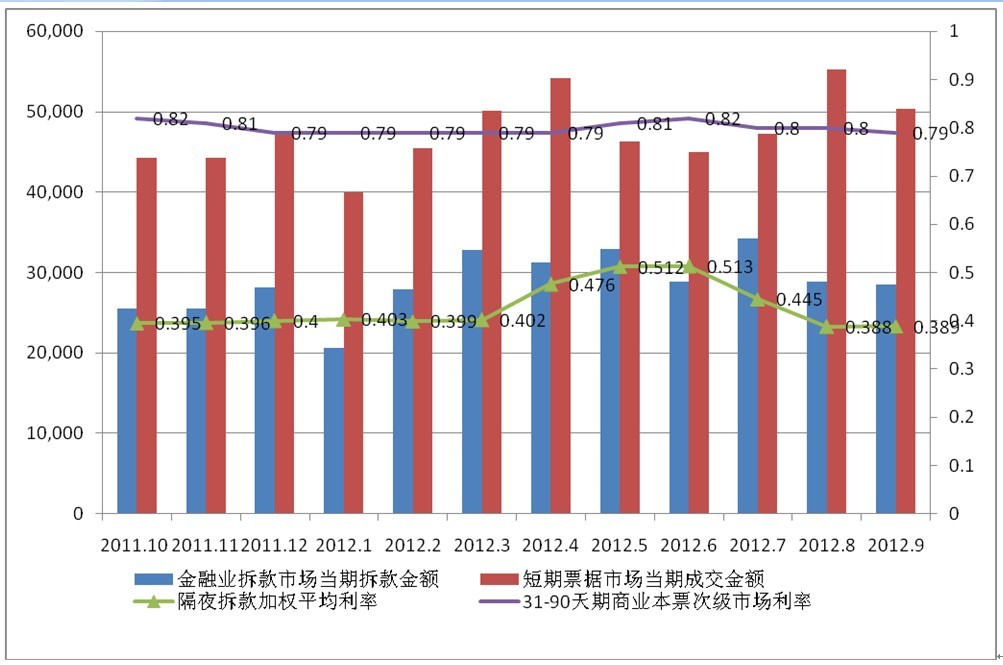

2012年1-9月货币市场拆借交易并不十分活跃,货币市场成交金额出现波动。其中金融业拆款市场当期拆款金额1-3月出现小幅增长,4-6月先升后降,7-9月又出现小幅下降。短期票据市场当期成交金额则出现两次先升后降态势,分别在4月和8月增长到峰值。再贴现率和担保贷款融通利率分别维持在1.875%和2.250%。1-9月金融业隔夜拆款平均利率从2月开始小幅上扬,6月上涨至0.513%的水平,后又逐步下降至0.389%。短期票券市场利率则呈现出更稳定状态,31-90天期商业本票次级市场利率在1-9月基本保持在0.8%左右。

表5台湾金融业拆借市场金额、短期票券市场当期交易金额与利率

单位:新台币亿元 %

数据来源:台湾“中央银行”金融统计月报,“经济部”的“国内外经济形势分析”

图5台湾金融业拆借市场金额、短期票券市场当期交易金额与利率

2.债券市场

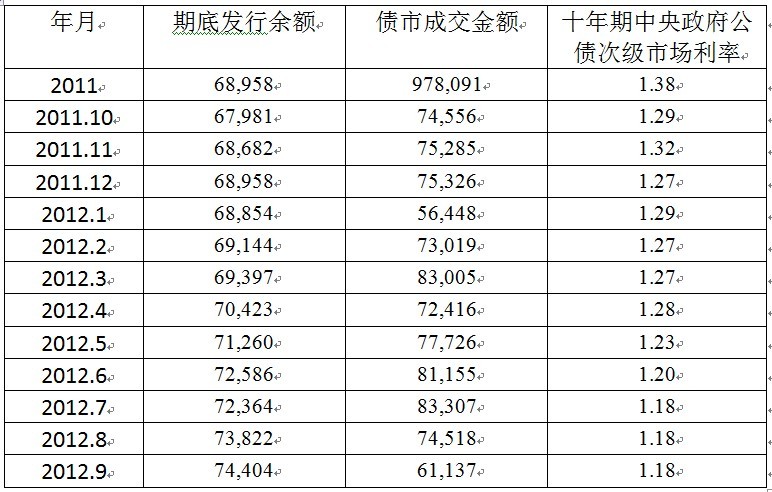

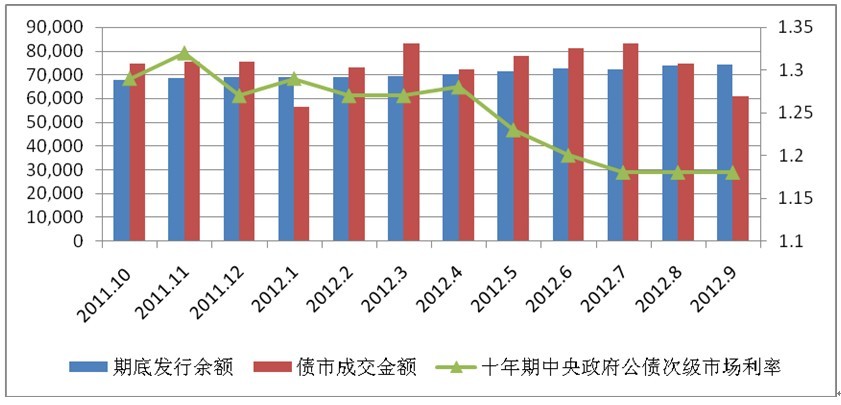

债券市场交易量萎缩,债券殖利率大幅下降。国际金融危机影响继续发酵,受收益率水平影响,2012年台湾债券市场继续保持萎靡状况。十年期“中央政府”公债次级市场利率1-4月长期在1.27%较低水平徘徊,进入5月后,债券殖利率大幅下降,一直跌倒7月1.18%才保持稳定。债券期底发行余额2012年保持了小幅逐步上升的态势,由1月的68854亿元逐步上升至9月的74404亿元。债市成交金额在1-9月间两次呈现先升后降态势,由1月56448亿元逐步升至3月的83005亿元,4月降至72416亿元,5月重新开始上涨至7月的83307亿元,后又逐步下降至9月的61137亿元新台币。

表6债券市场成交金额与殖利率

单位:新台币亿元 %

数据来源:台湾“中央银行”金融统计月报

图6 债券市场成交金额与殖利率

3.股票市场

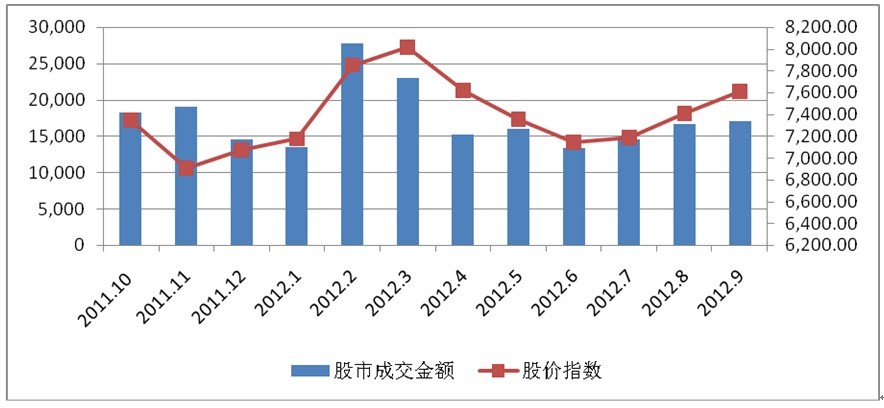

台股指数先扬后挫,大体处于低位盘整。受世界经济持续低迷影响,台股指数2011年11月跌破7000点大关,后在2012年初岛内“大选”的利好前景激励下,股指不断提升,3月份突破8000点大关。其后一路下跌,从3月的8020点一路下跌至6月的7142点。导致此轮重挫的利空因素包括:证交税施行、油电双涨等因素。7-9月股指有所回升,由7187.14点逐步上升至9月的7610.38点。

表7 台湾加权股价平均收盘指数

单位:新台币亿元

数据来源:台湾“中央银行”金融统计月报

图7 台湾股市成交量及股价指数

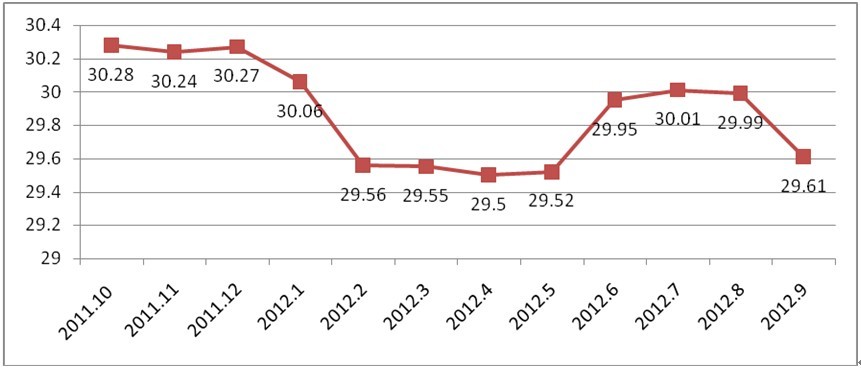

4.外汇市场

2012年新台币对美元汇率总体上升。1月新台币对美元小幅升值,由2011年12月的1美元兑新台币由30.27元升至30.06元,2月汇率突破30元关口,升值为1美元兑29.56元新台币,此后3个月汇率保持大体平稳。6月开始的三个月新台币对美元转为贬值,但幅度总体小于前五个月升值幅度。9月汇率再度攀升,由1美元兑29.99元新台币升至29.61元,恢复到2月的水平。

表8 新台币对美元平均汇率

单位:新台币元

2012年1-9月平均汇率为29.731

数据来源:台湾“中央银行”金融统计月报

图8 台湾外汇市场期底银行间收盘美元汇率走势图

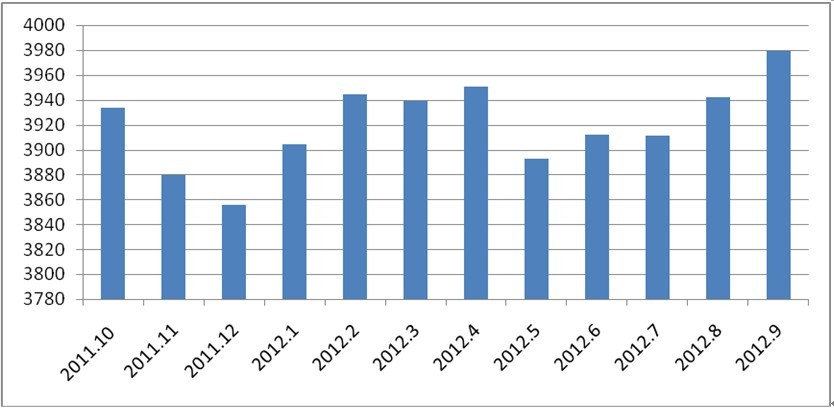

5.外汇储备

2012年台湾外汇储备继续上升,从2011年12月的3855.47亿美元上升至10月的3992.16亿美元,创14个月来新高,世界排名仍居第4,仅次于中国大陆、日本和俄罗斯。台湾外汇储备增加主要因为外汇存底投资运用收益。年内以9月增加近40亿美元为年内单月增幅最高,年底前有机会再度挑战4000亿美元大关。

表9 台湾外汇储备

单位:亿美元

图9 台湾外汇储备(亿美元)

二、台湾当局金融政策

年内最引人关注的金融政策是台湾当局提出的“两岸特色金融业务”。年初,台湾新改组的行政部门为落实“黄金十年愿景”的金融发展施政策略,提出将推动“两岸特色金融业务”。该政策不仅是台湾当局推动金融服务业市场外延的重要政策,更是以金融服务带动岛内就业的重要举措。9月6日行政部门通过核定版的“发展具两岸特色之金融业务计划”,涵盖外汇、银行、资本及保险等四方面内容。

台湾当局的主要考虑是:充分利用两岸关系和平发展以及大陆经济继续保持快速发展的契机,大力发展台湾金融业具有比较优势的业务,促进台湾金融业转型,有效结合大陆台商经贸业务,拓展两岸金融市场发展的经营利基,摆脱金融业的经营困境,同时协助台湾各产业部门有效掌握两岸经贸商机,创造更高的产业价值。

组织架构是以“金管会”、“中央银行”、“经济部”和“陆委会”组成跨部会专案小组,负责计划制定及推动执行。业务重点是开放OBU及DBU承作人民币财富管理业务、开放大陆网站购买台湾商品的代收转付业务、开放大陆银联卡在台刷卡等。计划执行期间为2年。

(一)全面启动DBU人民币业务

1.建立两岸货币清算机制。2.DBU全面启动人民币业务(包括贸易金融、企业金融、消费金融、财富管理业务等) 。3.配合企业金融的资金需求及调度,发展人民币衍生性金融商品,作为活络市场及避险工具。

(二)两岸现代化金流平台

1.建立境内银行人民币跨行通汇系统。2.建立大中华区跨境中文汇款平台:两岸共同合作建立中文汇款平台,提升两岸汇款效率。3.配合两岸货币清算机制推动。

(三)两岸电子商务金流业务

鼓励银行与大陆地区网络交易代收代付服务业者合作,发展对境内网络商店的金流服务。

(四)一卡两岸通

目前已开放大陆地区发行的银联卡在台提款及刷卡消费。将促使岛内银行发行的提款卡及转账卡在大陆地区提款及消费使用,提高民众便利性。

(五)协助金融机构大陆布点服务台商

协助银行、金融控股公司、保险公司、证券商及所属相关机构投资大陆地区金融服务事业,扩大金融机构在大陆地区布点,提供台商在大陆地区全方位的金融服务。

(六)开放台商背景的优质企业回台上市柜

对台商背景企业取消现行“大陆注册企业及陆资持有30%以上的外国企业不得申请第一上市(柜)”的限制,并建立相关风险管理配套措施。

(七)开放岛内公开发行公司发行人民币计价债券及其他筹资工具

在两岸货币清算机制建置前,开放岛内公开发行公司在境外发行人民币债券及建立相关配套措施,并带动岛内金融机构的商机。待两岸货币清算机制建置后,规划岛内外发行人在境内发行人民币债券。

(八)发展大中华区资产管理及理财业务

1.鼓励金融机构开发人民币计价商品。

2.放宽岛内基金及全权委托投资资产投资大陆上市有价证券的比例限制。

3.开放岛内证券商得受托、自行买卖大中华地区有价证券。

4.放宽大陆地区得来台从事证券投资或期货交易之对象及研议适度放宽大陆QDII投资额度的限制,以促进资产管理及全权委托业务发展。

5.推展银行代客境外理财业务。

6.争取大陆地区QFII额度,扩大资产管理市场及理财服务。7.争取岛内证券投资信托业发行类RQFII商品。

(九)扩大保险相关业务及服务

1.因应大陆地区人民申请来台从事个人旅游者应投保旅游相关保险的规定,鼓励岛内保险业在大陆地区所设据点,或其参股之公司加强销售旅行平安保险,并建议交通部观光局提高保险额度并增订医疗保险限额。2.扩大岛内保险业协助办理大陆地区保险业保户来台理赔服务。

(十)监理合作排除障碍,争取有利条件进入大陆市场

1.银行:通过两岸银行监管合作平台,协助岛内银行在大陆地区增设分支机构,并为其业务经营争取更佳条件。2.证券:推动建立两岸证券期货监管合作平台,解决市场开放障碍,扩大岛内金融业者在大陆布局机会。3.保险:通过两岸保险监管合作平台等协商渠道,为岛内保险业者在大陆地区设立据点及业务范围等各方面争取更有利的经营条件。

2012年8月31日,两岸货币管理机构签署了《海峡两岸货币清算合作备忘录》,这是落实2009年《两岸金融合作协议》的一项具体举措,备忘录生效之日起两岸货币清算机制正式建立,这为两岸深化金融合作以及台湾当局推动其“发展具两岸特色之金融业务计划”创造了有利条件。(相关内容可参见笔者此前的《两岸货币清算机制建立的背景、内容与影响》一文。)

(本文作者朱磊系中国社会科学院台湾研究所经济研究室主任 经济学博士)本网独家稿件,如需转载请与我网联系