总览

- 海联聚众智同心话发展 第三届港澳台侨代表黄山行活动成功举办

- 渭南市台办走访台商台企

- 临沂市台港澳人才工作座谈会召开

- 台企捐赠300吨水泥助力江西九江乡村振兴建设

- 福马“同城生活圈”新措助推两岸融合走深走实

- 常山·花莲,时隔五年再续赏石文化前缘

- 资阳市台办走访看望在地台湾教师

- 鞍山市台资企业受辽宁省委、省政府通报表扬

- 1+1+1>3!在徐台企产品路演暨供需发布活动圆满举办

- 中国军队捍卫国家主权和领土完整的决心坚定不移

- 台湾苗栗参访团走进江夏

- 第二批名单出炉!2024台湾大学生江苏实习见习就业特训营已发布5000多个岗位

- 河北省多部门联合开展“亲胞爱胞 温暖台企”系列活动

- 台湾云林农业交流团来汕考察 探索两岸农业融合发展新路

- 天津市台办深入在津台资企业调研服务

- 台立法机构改革议案今日拼通过 蓝白绿肢体冲突

- 台湾杰出农民协会一行到武汉东西湖考察交流

- 第二十六届海峡两岸经贸交易会在福州开幕

- 5名造谣诽谤大陆的台湾“名嘴”被惩戒 盘点他们的恶言雷语

- 法律利剑即将出鞘!打击“台独”顽固分子绝不手软

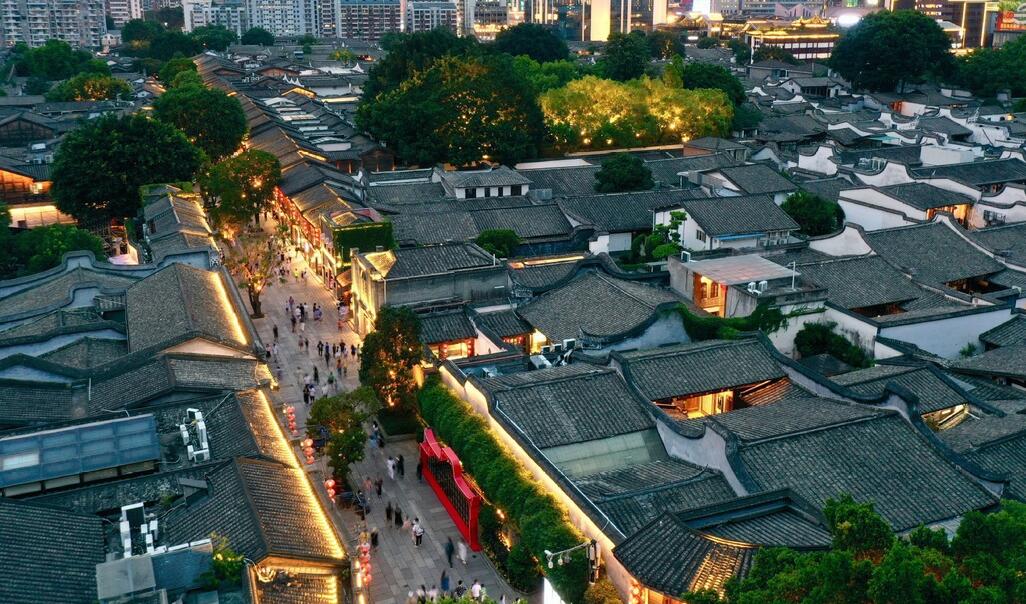

- 第二十六届海峡两岸经贸交易会开幕:凝聚同胞亲情,共谱融合新篇

- 贵阳市台办赴黔东南州开展走访联络活动

- 两岸青年“为爱而来”在浙江桐乡“幸福联线,一起走”

- 鞍山市召开全市台办主任会议

- 河北省台办一行赴上海旺旺集团总部考察

- 汉台教育工作者以“文”会友,共绘教育同心圆

- 惩戒恶意攻击大陆的“名嘴”,净化两岸交流氛围

- 快讯:台行政机构负责人陈建仁今日率团队总辞

- 著名漫画家蔡志忠美术馆在山西高平开馆

- 台北市宜春县同乡会深入宜春多地开展“乡亲回故里”交流活动

- 港澳台侨师生一行到庐山市进行国学参访交流

- 台港澳青年南昌研学交流 体验传统文化之美

- 台退将帅化民江西祭祖:慎终追远是中国人的美德和精神,需要我们共同传承与发扬

- 被国台办点名惩戒 前民代揭5名台“名嘴”处境

- 甲辰年海峡两岸同胞神农炎帝故里民间交流系列活动在高平举行

- 广州市台联举办第八届“台湾菁英汇”活动

- 国台办释放打“独”最新信号

- 两岸青年“行走七香·雅生活”,共叙一家亲

- 两岸杨府侯王信俗文化交流活动在温州龙港举行

- 辽宁铁岭:积极“请进来”助力经济发展

- 台湾世新大学一行到访鞍山 并就推动中华传统文化传承与发展达成共识

- 两岸婚姻家庭及在连台青台生感恩母爱共谋发展

- 国台办5月15日举行例行新闻发布会

- “2·14”恶性撞船事件迟迟未能解决症结何在? 国台办:民进党当局出尔反尔,推卸责任

- 国台办回应“大陆怎样看待过去八年的两岸关系”

- 台北故宫文物受损新闻频传 国台办:确保文物安全,是台湾有关方面基本责任

- 台湾历史博物馆拿日本景观替代苏州园林 国台办回应

- 国台办回应惩戒台“名嘴”问题:言论自由不是为非作歹的护身符和挡箭牌

- 吴钊燮投书美媒叫嚣必须将台海和平视为“国际问题” 国台办批驳

- 民众党将集会向民进党当局“算账” 国台办回应

要闻DAILY

-

第二十六届海峡两岸经贸交易会在福州开幕

-

中央台办召开青年干部代表座谈会

-

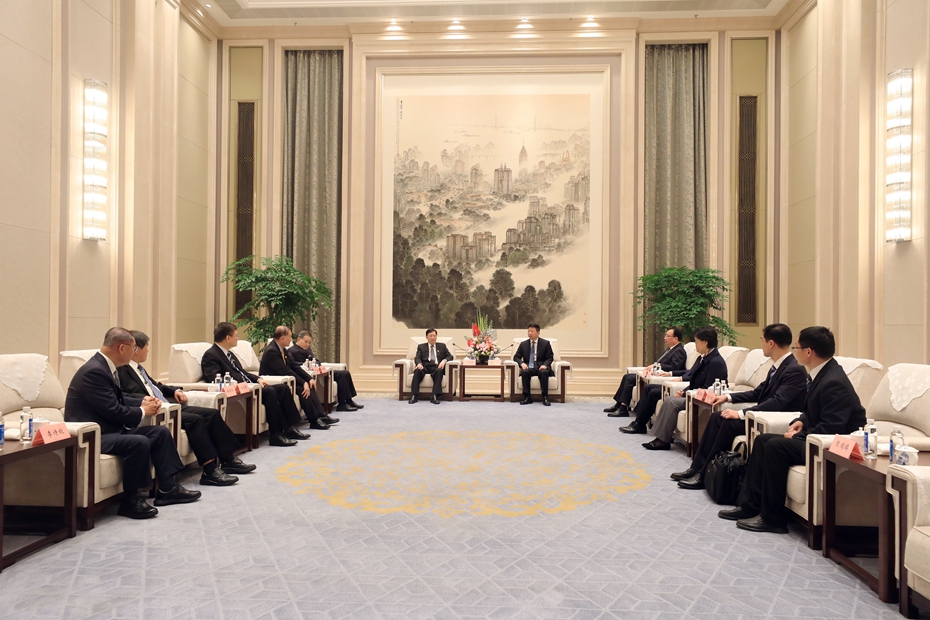

两岸企业家峰会在江苏举行工作会晤

-

甲辰年清明公祭轩辕黄帝典礼在陕西举行

-

马英九率台青抵达广东交流参访 宋涛在深圳会见

-

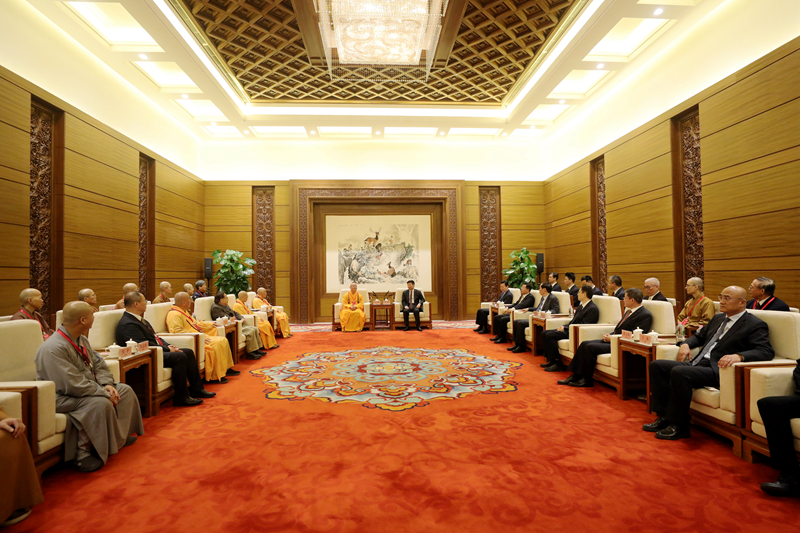

台湾中华人间佛教联合总会捐赠文物仪式在京举办(视频)

-

台湾中华人间佛教联合总会捐赠文物仪式在京举办

-

中央台办、国家发改委举办福建省深化两岸融合发展座谈会(视频)

-

中央台办、国家发改委举办福建省深化两岸融合发展座谈会

-

宋涛赴平潭看望在地台青:欢迎台青多来大陆打拼圆梦

-

宋涛会见夏立言一行(视频)

-

宋涛会见夏立言一行

-

2024年“庆元宵·迎团圆”台商联谊活动在京举行

-

中央台办慰问台胞春节联欢会在京举办

-

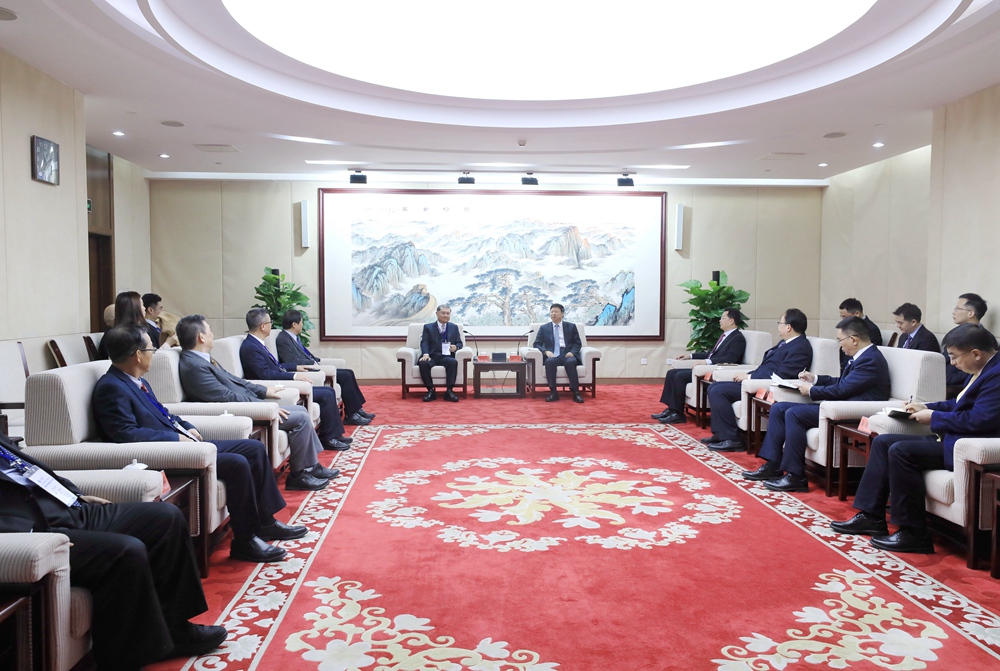

宋涛会见台湾电电公会交流团

-

宋涛发表新年寄语:坚定方向 开拓前行

-

2023全国台协会长座谈会在北京举行

-

宋涛主任出席第11届云台会并调研

-

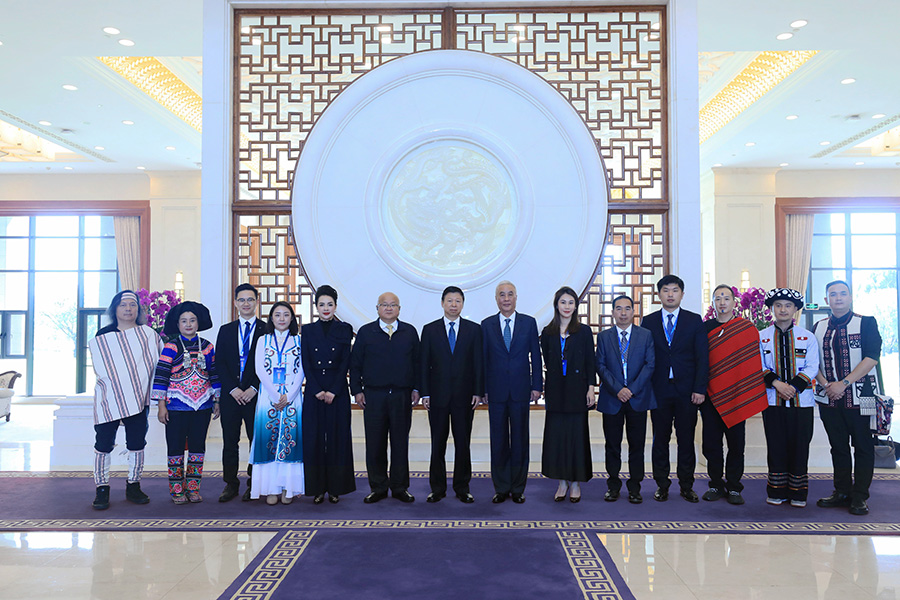

两岸企业家、少数民族人士在云南共商融合发展